卡特彼勒和进口制作所作为全球工程机械领域的领军企业,构成了一个典型的行业双寡头格局,并且是全球工程机械的标杆.这两家公司的业绩变动映射了全球工程机械行业周期的波动,对于深入理解该行业周期变化的驱动因素具有极为重要的意义.作为能够穿越经济周期波动,并持续在全球范围内扩张的跨国巨头,卡特彼勒和进口的发展策略与经验对国内工程机械企业具有重要的借鉴价值.

卡特&进口都享受到了国内高速建设的红利,全球扩张都在70年代加速

卡特彼勒发展历程:

自1925年成立以来,卡特彼勒公司凭借一系列战略创新和调整,稳固其全球工程机械行业领导者地位.最初由班杰明·霍尔特和C.L.贝斯特合并成立,公司利用霍尔特发明的履带式拖拉机显着提升农业和建筑行业效率.二战期间,卡特彼勒成为盟军的主要工程机械供应商,加速了技术革新并扩大生产能力.二战后,美国开展修建州际公路等大量土方工程,基建投资大规模扩张,1945-1980 年基建投资的复合增速达到 8.40%;美国城镇化率由 1950 年 64.15%上升至 1970 年 73.60%,基建热潮创造大量工程机械需求.在60年代,卡特彼勒的规模顺势扩张,同时也深耕核心技术,大力发展发动机技术.

战后到70年代,通过拓展产品线如挖掘机和推土机,并在全球范围内建立工厂,公司加强了其市场地位.1980年代,卡特彼勒引进电子技术,显着提高了设备性能和效率.1986年启动的未来工厂(PWAF)计划,通过数十亿美元投资现代化工厂和设备,实现生产自动化,降低成本并缩短新产品开发周期至36个月.1990年,公司重组为独立运营的业务部门,实施薪酬激励以增强市场灵活性.2003年引入六西格玛和精益生产策略,进一步提高生产效率.2004年,设立全球采购团队,通过集中采购优化供应链并控制成本.这些举措确保了卡特彼勒在工程机械行业的持续领先并推动行业进步.

进口发展历程:

进口制作所自1921年在日本进口市成立以来,由一家电气公司逐步转型成为全球领先的重工业机械制造企业.二战后,进口开始重建并迅速进入国际市场,1949年在东京证券交易所上市,标志着其快速发展的开始.20世纪50至60年代,进口通过自主开发推土机和挖掘机等关键技术,巩固了其在建筑和矿山设备领域的领导地位.1964 年东京奥运会后,日本进入高速建设期,大量的高速公路和新干线(高速铁路)同时开建,1961-1978 年建设投资的复合增长率达到 17.1%;城镇化率也显着提升,1950-1975 年,日本城镇化率从 37.3%左右提高到 75.9%,基本完成城镇化建设.

1970年代,进口加速全球扩张,特别是进入美国和西方市场,并通过海外子公司和工厂加强全球业务布局.面对国际竞争,进口不断进行技术创新,提升产品质量.进入21世纪,公司重视环保和可持续发展,推出环保型设备和电动机械,同时投资数字化技术如自动化和数据分析,以提高效率和安全性,确保其在工程机械行业的持续领先.

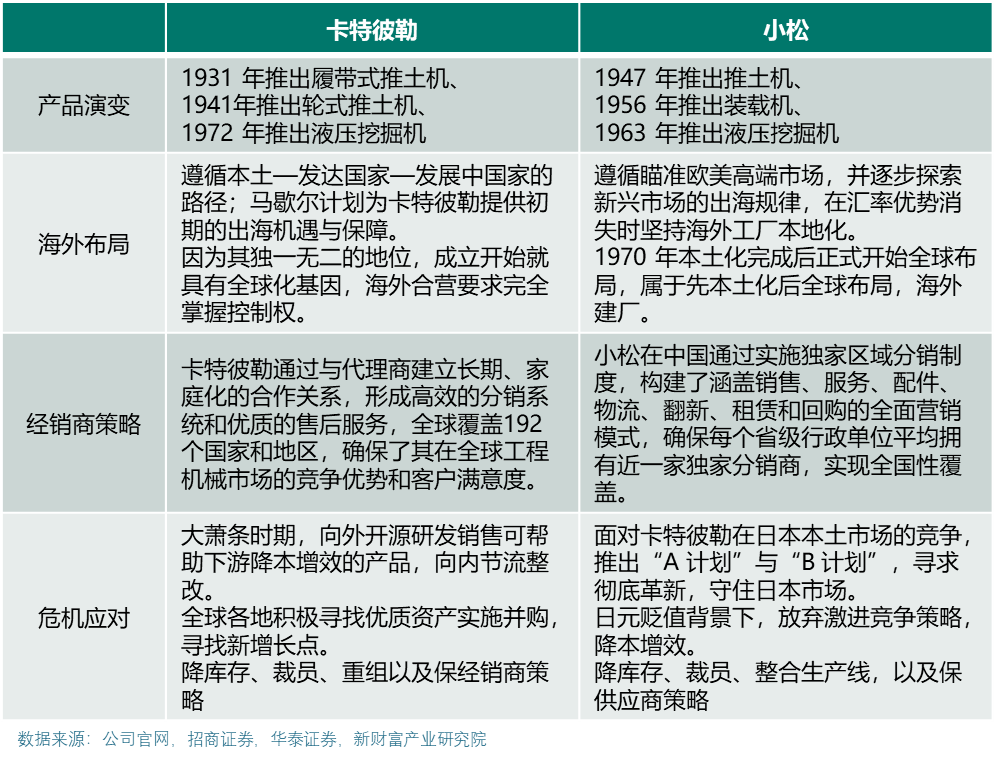

回顾卡特彼勒和进口的发展历程,可以发现都是在二战后开始快速发展,70年代后开始加快全球扩张.卡特彼勒和进口始终重视核心研发技术,将领先的产品视为抢占市场份额的先决条件,卡特彼勒的发动机和进口的液压产品都为其在激烈的对抗中带来了超车机会.面对周期低谷,卡特彼勒和进口都刀刃向内,及时调整内部的治理战略.最为重要的,在行业角度,卡特彼勒和进口有着相似的全球布局战略,互相都抓住了美日两国的高速发展,也抓住了新兴市场的机会.

卡特&进口周期回顾:与我国高度同频,21年之后开始分化

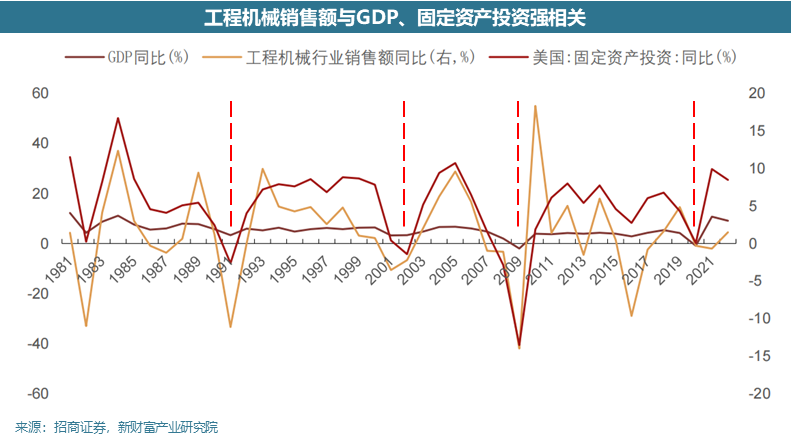

从美国工程机械销售额同比与GDP同比、美国固定资产投资同比的数据可以看出,工程机械的行业周期性与工程机械寿命周期10年基本吻合,并且行业周期与GDP、下游的固定资产投资强相关,在波动上更为剧烈.工程机械与宏观经济的强相关性,也导致在经济加速期,基建投入和房地产投资增加,下游需求旺盛带动工程机械行业快速发展,在经济成熟期,城镇化速率放缓,机械设备需求饱和,工程机械行业进入更新需求驱动时期.

对于日本、美国这样的成熟市场而言,工程机械的更新周期起着主要作用,跨区域来看,全球经济发展水平不一,城镇化率差异较大,新兴市场的崛起不断为工程机械带来新的增量.

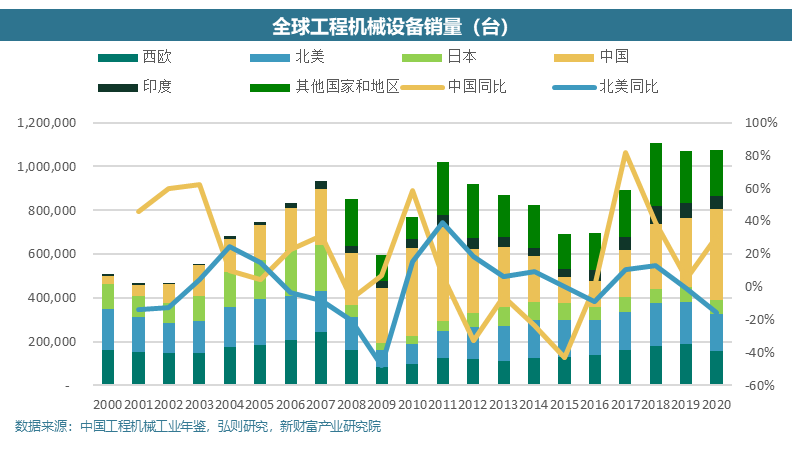

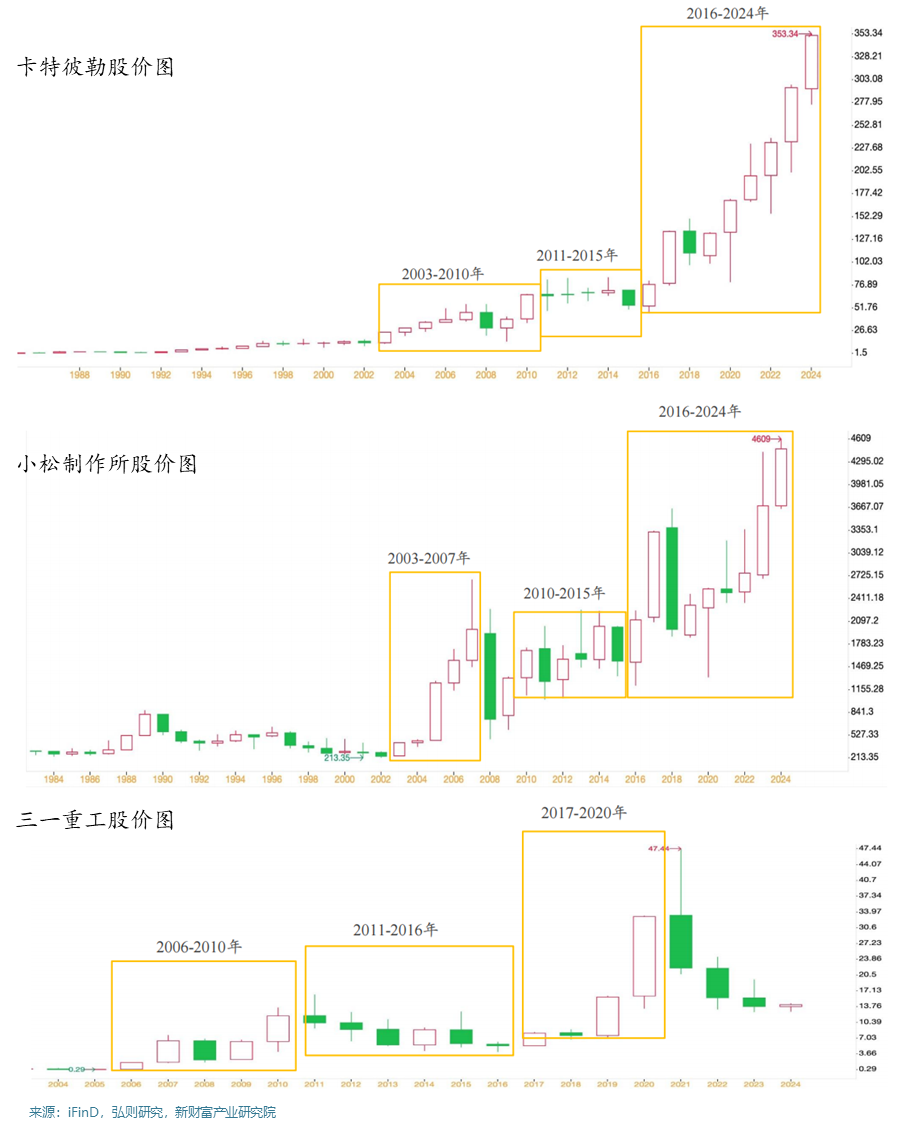

2000以后,从全球销量也能看出2000年-2009年,2010年-2016年,2016年-2021年三个明显的周期.

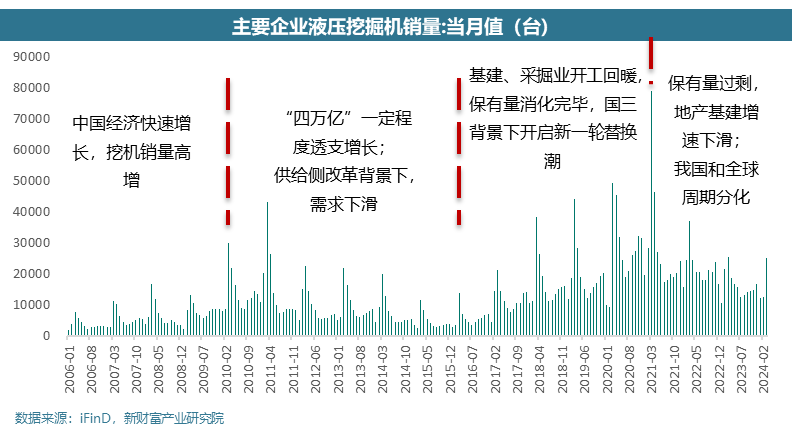

2000年-2009年:在此阶段中国经济飞速发展,工程机械的基数较低,中国贡献了全球主要的工程机械增量.2008年金融危机后,全球其他地区的需求受到明显冲击,而我国主要由于中央政府出台了"四万亿元投资计划",基建对工程机械的拉动作用增加,且低利率条件下购置新机的分期条件宽松,短期内迅速拉动了液压挖掘机的销量;在这一阶段,我国工程机械周期相对全球有一定的延缓.

2010年-2016年:我国在2010年工程机械的繁荣一定程度上透支了后续的增长,叠加供给侧改革的背景,我国工程机械进入了5年左右的调整期,全球工程机械也受制于中国增速放缓进入调整期.

2016年-2021年:我国基建、采矿回暖,工程机械低位回暖,2020年房地产投资继续增长,国内铸就了周期的顶峰.全球来看,伴随疫情爆发,各国进行基建投资等经济刺激政策,CAPEX预期上升,中国市场需求新高带动着全球工程机械周期的繁荣.

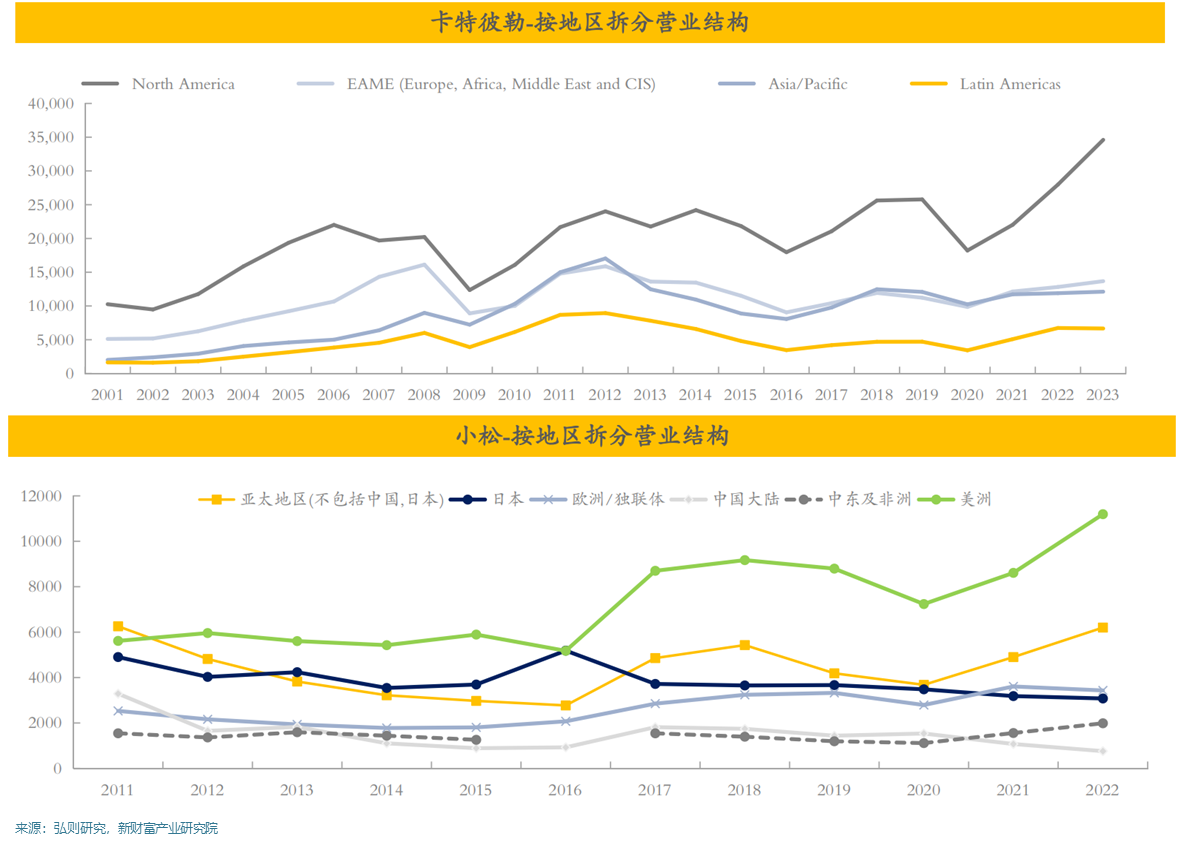

2021年至今:我国基建投资乏力+地产开工下滑影响了新增需求,以挖掘机为例,挖掘机的整体开工率和开工小时数也滑落至历史低点.我国工程机械进入了调整期.与之前不同的是,卡特彼勒、进口等企业没有因为中国的回落周期跟随进行调整,在拜登基建法案+芯片法案等政策影响下,美国基建周期叠加制造业回流,大宗品开采增加,供应链短缺时产品涨价,北美需求支撑了卡特彼勒和进口延续了扩张周期.

从股价角度,2021年之后的周期分化同样明显,卡特彼勒和进口在2021年之后持续创新高,而三一重工在2021年之后股价进入了明显的调整期.

从卡特彼勒和进口的地区业绩也能明显的看出,2021年之后北美地区的收入高增.卡特彼勒虽然完成了全球布局,但北美地区的收入一直占一半,卡特彼勒在扩张并购中83%都在开拓本土市场,进口在扩张并购中,73%用于开拓北美市场.相比之下,我国工程机械的海外布局差距非常明显,例如三一重工在"一带一路"政策的支持下在东南亚等国家取得了进展,但在欧洲市场,即使受到疫情后供应链的影响,其市场份额仍然只有大约5%.在北美市场,三一重工始终未能实现市场突破.所以在本轮以北美为主要带动的需求周期中,以三一重工为代表的国内工程机械表现不佳.

国内工程机械出海启示

对于国内的工程机械公司而言,本轮周期波动清晰的看出了我们和国际龙头之间的差距,卡特彼勒和进口之所以能够一次次穿越周期,屹立百年不断创造新高,主要依托于全面的产品矩阵和全球布局,能够抓住区域性的高速增长机会,又能够熨平周期波动带来的影响.

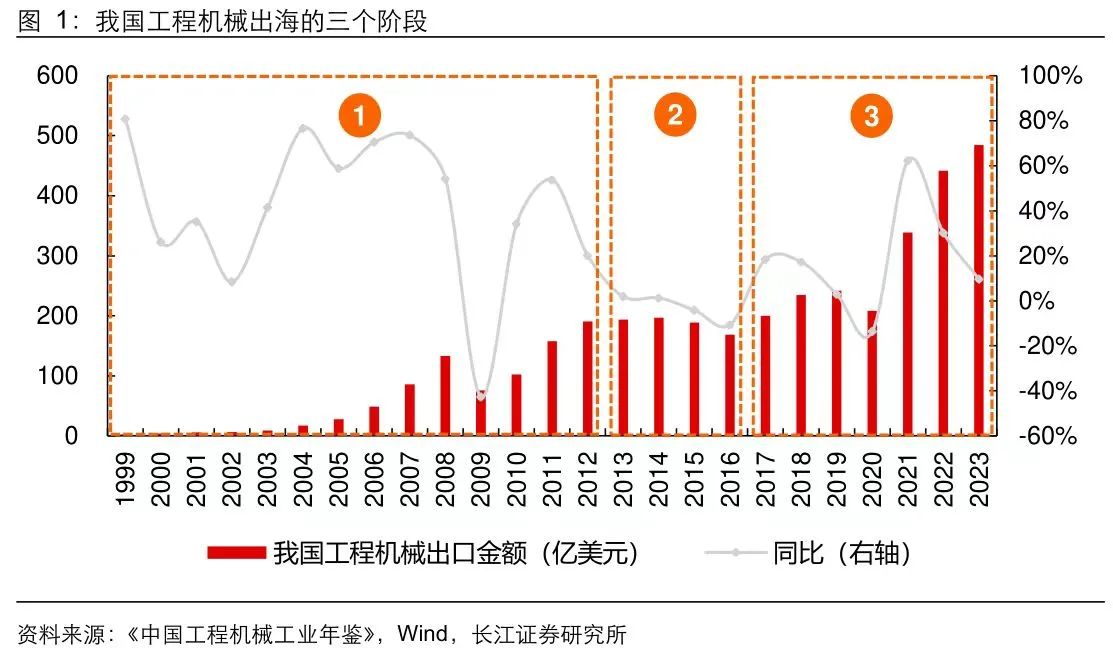

由于我国工程机械公司长期以来处在内需占主导的市场,因此国内工程机械龙头海外布局还处在刚刚起步的阶段,这与美国和日本的发展阶段类似,卡特彼勒和进口都是在国内市场增长速度下降,进入相对稳定的成熟阶段后,开始高举全球扩张的旗帜.在2012年以后,国内工程机械公司的技术水平基本实现赶超,在内需降速的背景下,开始被动的提升海外销售占比,顺应"一带一路"发展战略,借助多个国家基础设施建设项目,工程机械的出口需求得到增强.从2016年至今,随着"一带一路"基建项目的推进,中国工程机械企业不仅在全球建立了生产基地和服务网络,还加强了跨国并购和产品研发,形成了综合的国际化发展模式.

"一带一路"倡议地区已成为中国工程机械出口的主要市场.据海关数据显示,在菲律宾和泰国市场中,中国制造的履带式挖机进口占比超过50%,超越了美国和日本品牌,显示出国内品牌具有与国际竞争者对抗的能力.然而,在欧美市场,主导力量仍然是外资企业.以2022年为例,中国对美国的工程机械出口额占比仅为10.4%,而美国市场在全球的占比为36.9%,中国在美国市场的份额仍然较低.

卡特彼勒对于2024年经营指引预计今年只有北美和中东地区营收比较强劲,其他地区包括欧洲、亚太和中国预计较为疲弱。尽管卡特彼勒预计今年收入只会同比大致持平,但在较强的定价权下,预计可以通过提价提升经营利润率。虽然出海空间广阔,但成为卡特彼勒、进口这样的国际化巨头不是一蹴而就的,本轮北美周期的增长也接近见顶,对于国内工程机械厂商而言,下一轮的强劲需求拉动并不算清晰,但是海外扩张作为长期熨平周期波动取得创越周期能力的重要布局,需要始终保持高度重视。